Note : Extraits d’un article de Nassim Nicholas Taleb originalement publié en 2009 dans le Financial Times et repris dans la seconde édition du «Cygne Noir » (Random House/Les Belles Lettres)

Traduit de l’anglais par Stanislas Berton

1- Ce qui est fragile doit casser le plus tôt possible tant que c’est encore petit.

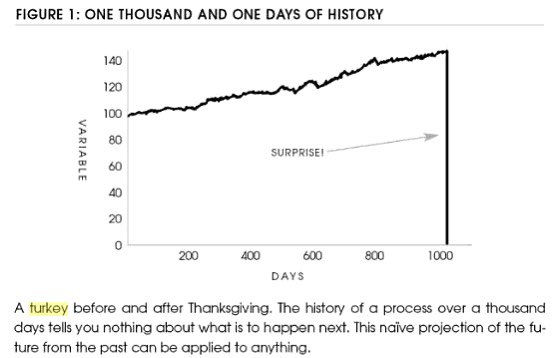

Rien ne devrait jamais devenir « too big to fail » (trop gros pour disparaître). L’évolution économique actuelle aide ceux qui ont le plus de risques cachés à grandir.

2- Pas de socialisation des pertes et de privatisations des profits.

Tout ce qui a besoin d’être renfloué par l’Etat doit être nationalisé ; tout ce qui n’a pas besoin d’être renfloué doit être libre, petit, et capable de supporter le risque. Nous avons aujourd’hui le pire du capitalisme et du socialisme. […] C’est irréel.

3- Les gens qu’on a laissé conduire un bus scolaire avec un bandeau sur les yeux et qui l’ont conduit droit dans le mur ne devraient jamais se voir confier un autre bus.

Les instances économiques (universités, régulateurs, banquiers centraux, experts gouvernementaux, toute organisation employant des économistes) ont perdu toute légitimité suite à l’échec du système en 2008. Il est irresponsable et stupide d’avoir confiance en leur capacité à nous sortir de ce bourbier. […] Trouvez des gens intelligents qui ont encore les mains propres.

4- Ne laissez pas quelqu’un qui reçoit un bonus « d’incitation » gérer une centrale nucléaire ou vos risques financiers.

Il y a des chances qu’il fera des économies sur la sécurité pour réaliser un « profit » grâce à ces économies tout en vantant sa gestion « prudente ». Les bonus ne prennent pas en compte les risques cachés d’effondrement. C’est l’asymétrie du système des bonus qui nous a conduits là où nous en sommes. Pas d’incitations sans contre-incitations : le capitalisme intègre les récompenses et les punitions, pas uniquement les récompenses.

5- Compensez la complexité par la simplicité.

La complexité née de la mondialisation et de l’interconnexion accrue des économies doit être contrée par la simplicité des produits financiers. […] Ajouter de la dette dans ce système produit des mouvements dangereux et imprévisibles et n’offre aucune marge d’erreur. Les systèmes complexes survivent parce qu’ils ont des réserves et qu’ils sont redondants, pas grâce à la dette et l’optimisation. […]

6- Ne donnez pas des bâtons de dynamite à des enfants, même si un avertissement est imprimé dessus.

Les produits financiers complexes doivent être interdits parce que personne ne les comprend et peu de gens sont assez rationnels pour le comprendre. Nous devons protéger les citoyens d’eux-mêmes, des banquiers qui leurs vendent des produits financiers « sans risque » et des régulateurs crédules qui écoutent les théoriciens économiques.

7- Seuls les systèmes de Ponzi dépendent de la confiance. Un gouvernement ne devrait jamais avoir à « restaurer la confiance ».

Dans un système de Ponzi, le plus célèbre étant celui crée par Bernard Madoff, une personne emprunte ou utilise les fonds d’un nouvel investisseur pour rembourser un investisseur existant voulant quitter le système. L’enchaînement de rumeurs est le produit des systèmes complexes. Le gouvernement ne peut pas mettre un terme aux rumeurs. Il doit simplement être en position de les ignorer, d’y être robuste.

8- Ne donnez pas plus de drogue à un drogué s’il a un problème de sevrage.

Utiliser l’effet de levier pour résoudre des problèmes d’effet de levier n’est pas de l’homéopathie, c’est du déni. La crise de la dette n’est pas un problème temporaire : il est structurel. Nous avons besoin d’une cure de désintoxication.

9- Les citoyens ne devraient pas dépendre d’actifs financiers comme dépôts de valeurs et dépendre des conseils d’experts faillibles pour leur retraite.

Nous devons apprendre à ne pas utiliser les marchés comme lieux de stockage de la valeur ; ils n’offrent pas les garanties de certitude dont les citoyens normaux ont besoin, malgré ce qu’affirment les « experts ». Investir devrait être fait uniquement « pour le fun ». Les citoyens devraient uniquement être inquiets de la performance de leurs propres affaires (qu’ils contrôlent) et non de leurs investissements (qu’ils ne contrôlent pas).

10- Faire une omelette avec les œufs cassés.

Au final, la crise de 2008 ne fut pas un problème à résoudre avec quelques réparations de fortune de même qu’un bateau avec une coque pourrie ne peut pas être sauvé par quelques planches neuves.

Nous devons reconstruire une nouvelle coque avec des matériaux nouveaux et plus résistants : nous devons reconstruire le système avant qu’il ne le fasse lui-même. Avançons volontairement vers une économie plus robuste en aidant ce qui doit casser à casser, en transformant la dette en capital, en marginalisant les instances économiques et les écoles de commerce, en supprimant le « Nobel » d’économie, en interdisant les rachats via l’effet de levier, en remettant les banquiers à leur place et en reprenant les bonus de tous ceux qui nous ont amené là où nous en sommes (en demandant par exemple le restitution des fonds accordés aux banquiers dont la richesse a été de fait subventionnée par les impôts des instituteurs).

Ainsi nous verrons apparaître une vie économique plus proche de notre environnement biologique : des plus petites entreprises, une écologie plus vivante, pas de logique spéculative, un monde dans lequel les entrepreneurs et non les banquiers assument les risques et dans lequel les entreprises vivent et meurent sans faire les gros titres des journaux.

NB: Cet article ne fait pas partie du recueil l’Homme et la Cité